20:52 Бегство капиталов в США | |

В последнее время часто подвергается сомнению роль доллара, как валюты зоны безопасности, и это имеет основания: доллар не смог получить преимущества от кризиса на Ближнем Востоке.

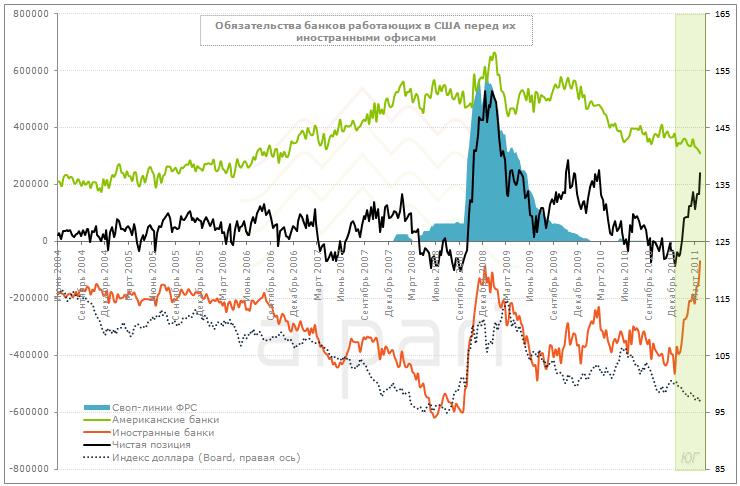

В последнее время часто подвергается сомнению роль доллара, как валюты зоны безопасности, и это имеет основания: доллар не смог получить преимущества от кризиса на Ближнем Востоке. Объясняется это крайне мягкой политикой ФРС на фоне ожидания повышения ставок ЕЦБ и рисков повышения ставок другими Центробанками. Но, если доллар пока под давлением, то финансовые потоки говорят о том, что США продолжает восприниматься как безопасный регион. С начала 2000-х годов США выступали для неамериканских банков поставщиком ликвидности, привлекали средства в США (фондировались в США) и использовали их для осуществления деятельности за пределами Америки. К началу кризиса ликвидности в 2008 объем фондирования в США достигал $600 млрд., когда банковская система Америки была парализована иностранные банки лишились возможности рефинансироваться в США, спрос на доллар резко вырос. В результате ФРС открыла своп-линии с другими Центробанками, которые позволили тому же ЕЦБ предоставлять краткосрочную ликвидность долларах, объем моменте достигал $500 млрд., что компенсировало резкий рост спроса на долларовую ликвидность. На графике ниже это достаточно четко видно, видна и взаимосвязь динамики доллара и объемов фондирования иностранных банков в США, а также период кризиса, когда в США возникли серьёзные проблемы с ликвидностью.

Но это кризис, а что же происходит сейчас? В преддверии новой программы количественного смягчения в США (QE2) объемы фондирования в США снова начали расти, после начала программы выкупа гособлигаций Федрезервом рост продолжился. Свободной ликвидности США много, доллар снижается, деньги практически бесплатны (особенно краткосрочные ресурсы), до середины декабря так продолжалось, но в середине декабря ситуация резко изменилась и банки начали массово выводить деньги в США. Причем возвращаются они со скоростью, сравнимой только с кризисом ликвидности в 2008 году. Массовое бегство банковских капиталов в США перед началом ближневосточного кризиса – свершившийся факт. За неполных 4 месяца иностранные банки вернули в США $396 млрд., практически обнулив свои обязательства. И это не единичный случай, а именно массовое бегство, начавшееся перед началом обострения геополитической ситуации и США в этом случае действительно выступает как зона безопасности. Почему доллар в таком случае не вырос, а даже упал? Если бы банки сокращали свои долларовые активы – то, при таких масштабах вывода долларовой ликвидности, вне США предложение доллара должно было резко сократиться, а курс вырасти. Но, возможно, ситуация выглядит следующим образом: капиталы выводятся в США, как относительно спокойный регион (по сравнению с Европой, Ближним Востоком и Японией), но опасения снижения доллара в результате политики ФРС заставляют банки хеджировать валютный риск. Подтверждением этому может служить рекордная с 2008 спекулятивная позиция против доллара на фьючерсном рынке (по данным CFTC).

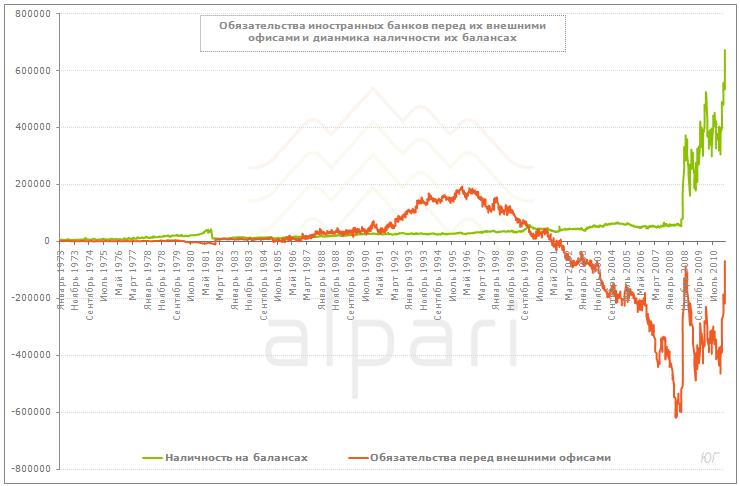

То, что мы видим массовое бегство капиталов в США подтверждает и динамика активов американских офисов иностранных банков. Они не сокращают свои пассивы, не гасят свои обязательства, практически все деньги выведены в наличность (cash), объемы которой выросли с середины декабря более чем вдвое, достигнув $672 млрд., что составляет 40% от активов этих банков. Мало того, это 46% вообще вей наличности, которая накоплена на балансах банков, работающих в США. Если в такой ситуации ФРС даст хоть какой-то четкий сигнал на ужесточение монетарной политики (а высказывания представителей ФРС становятся все более жесткими) – то финансовый хедж может начать резко сокращаться. Что спровоцирует масштабное усиление доллара по всему спектру рынка, причем масштабы укрепления доллара будут сравнимы с кризисом ликвидности 2008 года и европейским кризисом 2010 года. Пока, впрочем, рынки не верят в возможность повышения ставок ФРС, фьючерс на ставку указывает на ожидания повышения ставки только в феврале-марте 2012 года. Но тем сильнее может быть реакция, если ФРС таки обеспокоится инфляцией и начнет реагировать. В сложившейся ситуации даже небольшие подвижки в политике Федрезерва могут спровоцировать очень резкое укрепление доллара, а текущий негативный тренд по доллару крайне уязвим на фоне ускорения инфляции. В этой ситуации целесообразно уходить из коротких позиций по доллару и рассматривать выход из рисковых активов до завершения программы количественного смягчения ФРС.

| |

|

| |

| Кто устроил кризис? | |

| Минфин VS Минэкономразвития | |

| Что такое валютные войны и чем они кончатся | |

| На Давосе не было самого главного | |

| Москва и Киев реанимируют транспортный консорциум | |